Le centre commercial Confluence, sur la Presqu'Île de Lyon. © URW

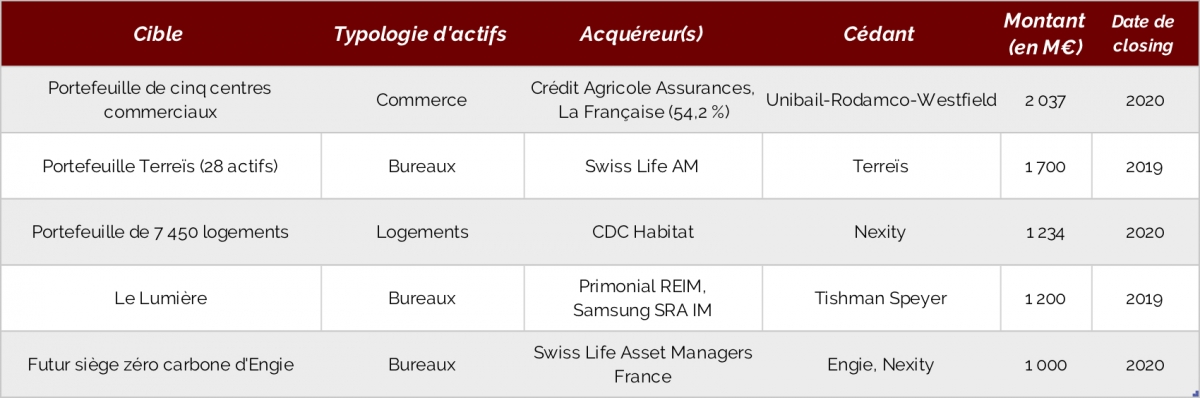

Il s’agit du plus gros deal dans le commerce cette année, signé un mois avant le confinement de la France suite à la crise sanitaire du Covid-19 (lire ci-dessous). Unibail-Rodamco-Westfield (URW) a tenu les délais pour finaliser la vente de 54,2 % d’un portefeuille de cinq centres commerciaux français au deuxième trimestre 2020, à un consortium formé par Crédit Agricole Assurances et La Française. Comme prévu, la foncière cotée conserve une participation résiduelle de 45,8 % au sein des actifs concernés, à savoir Aéroville et So Ouest en région parisienne, Rennes Alma, Toison d’Or à Dijon et Confluence à Lyon. « La finalisation de cette transaction est une étape majeure dans la stratégie de cessions de notre groupe, avance Christophe Cuvillier, président du directoire d’URW. Dans un environnement très difficile, elle démontre la très grande qualité de nos actifs et illustre la confiance de nos partenaires dans les équipes d’URW pour faire face à la situation actuelle et générer la croissance future de ces actifs. »

Pas de repricing sur les actifs

Christophe Cuvillier, © Unibail-Rodamco-Westfield

Ajuster pour rassurer

Si la valorisation du portefeuille est restée intacte, URW a consenti à quelques ajustements afin de conforter ses deux co-investisseurs. Une garantie locative plafonnée à 45 M€ est mise en place, destinée à couvrir une éventuelle différence entre les revenus locatifs et les prévisions du business plan jusqu’au 31 décembre 2024 (l’exposition maximale nette d'URW s'élève ainsi à 24,4 M€). Aussi, un prêt participatif et un mécanisme de complément de prix a été édifié, avec une exposition maximale pour URW de 24,5 M€ et un complément de prix potentiel en faveur d’URW de 20 M€ en fonction de l’atteinte du taux de rendement cible de l’opération. L’exposition maximale de la foncière cotée à ces ajustements est donc de 2,4 % de la valorisation du portefeuille.