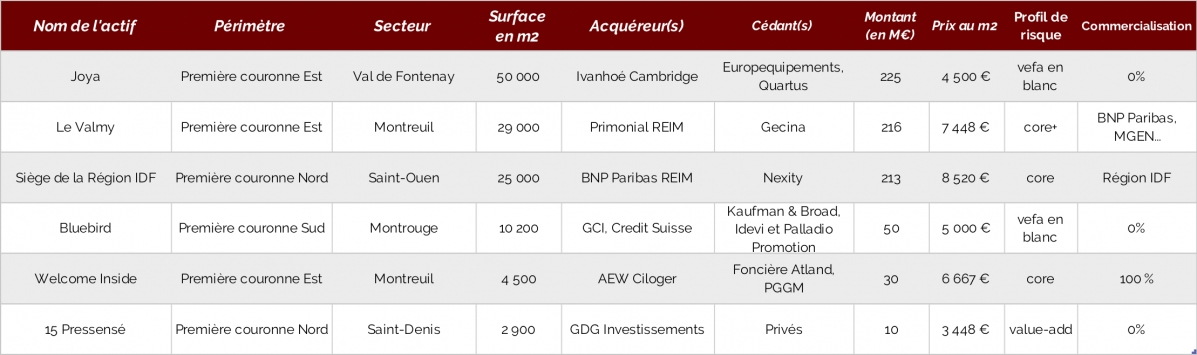

Le projet Bluebird à Montrouge.

La crise n'a pas entamé la confiance de Générale Continentale Investissements (GCI) et Credit Suisse pour le marché des bureaux de Montrouge. Il y a quelques jours, ils ont finalisé leur première acquisition commune, en signant à l'issue d'une consultation restreinte une vefa en blanc sur le projet Bluebird à Montrouge. La promesse de vente entre les co-promoteurs et les nouveaux propriétaires avait été signée avant le début de la crise, tout comme le financement, une dette senior assurée par BNP Paribas et le FCT SCOR Real Estate Loans IV géré par SCOR Investment Partners. La sortie du confinement n'a pas remis en question cet investissement, dont la valorisation est gardée confidentielle, mais qui avoisine les 50 M€ selon nos informations.

Les valeurs locatives hautes du marché

Réalisé en co-promotion par Kaufman & Broad, Idevi et Palladio Promotion, ce programme de 10 200 mètres carrés de bureaux est attendu à la livraison pour fin 2022, une échéance suffisamment lointaine pour viser les fourchettes hautes du marché tertiaire de Montrouge (autour de 360-380 €/m2/an) vu ses qualités intrinsèques. Situé aux numéros 134-136 de l'avenue Aristide Briand et conçu par l'architecte Anthony Béchu, il recherche de multiples certifications et labels environnementaux : HQE Excellent, BREEAM Very Good et Effinergie+. C'est la deuxième fois que le fonds d'investissement de la famille Raingold s'expose au marché de Montrouge. GCI avait acquis Capital Sud en 2006, revendu un an plus tard. « Le parc tertiaire de Montrouge est plébiscité par des utilisateurs de renom et très bien desservi par les transports en commun, rappelle Alexander Raingold, directeur du développement et associé de GCI. Convaincus de ses atouts intrinsèques, nous avons décidé, avec Credit Suisse, de lancer l’opération en blanc, les travaux débuteront dès la fin de cette année. »

Sept actifs acquis en quinze mois en France

C'est le septième engagement de Credit Suisse en France, en moins de deux ans. L'investisseur a déjà réalisé plusieurs acquisitions, aux profils core ou value-add, accompagné par divers asset managers. Il a notamment récemment signé l'ensemble du 64/66 rue Pierre-Charron, dans le 8e arrondissement de Paris, avec Balzac REIM. Il avait aussi repris en fin d'année dernière, pour l’un de ses fonds immobiliers core et avec Belvedere Capital, l’immeuble Inspira à Issy-les-Moulineaux. Le cédant était GCI, en partenariat avec Benson Elliot. « Cette opération est notre première acquisition avec GCI et le deuxième investissement effectué pour nos fonds value-add », précise Joachim von Radecke, responsable des acquisitions et des ventes EMEA de Credit Suisse. L'institutionnel ne compte pas s'arrêter là et travaille déjà sur de nouvelles opportunités d'investissement dans l'Hexagone.