Le centre Hoog Catharijne de Klépierre, aux Pays-Bas.

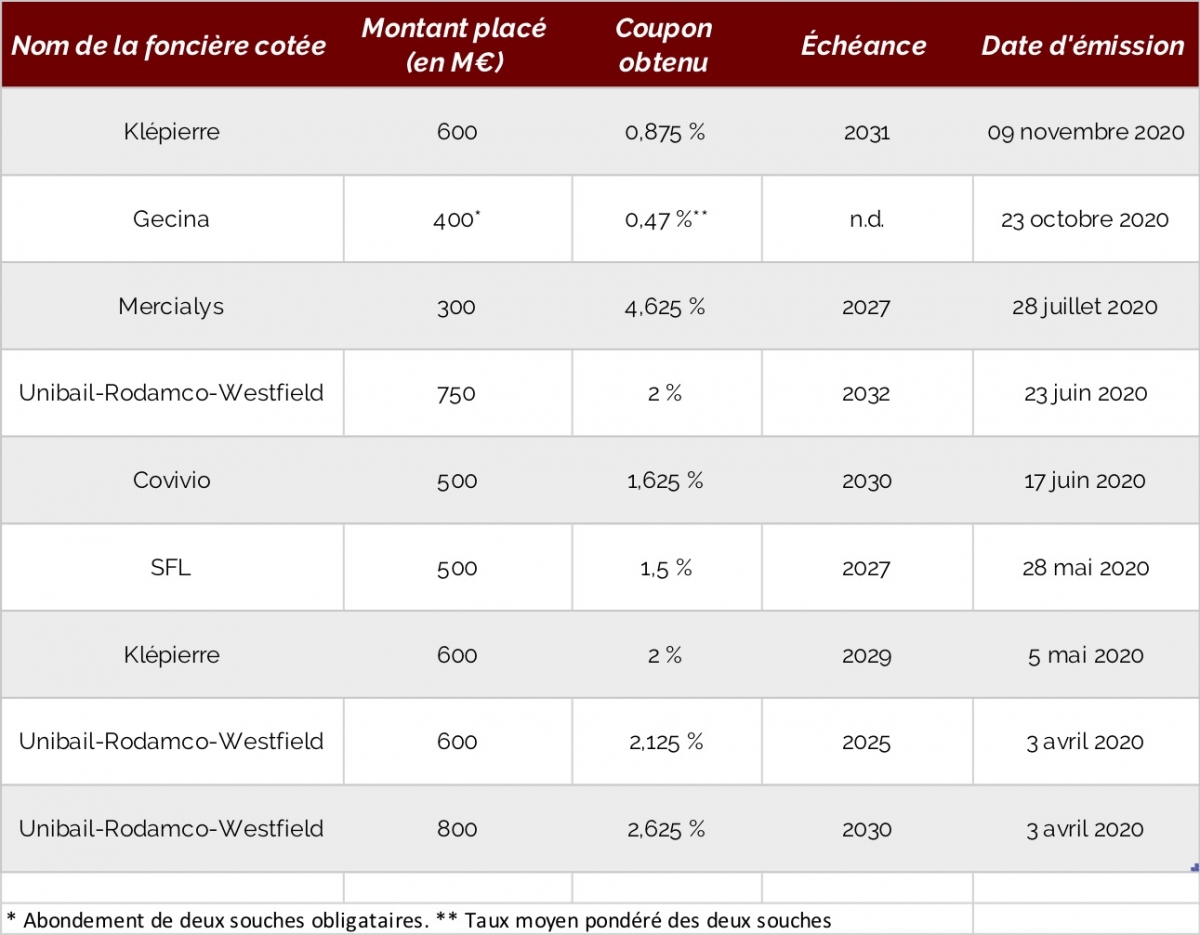

Les pure players des centres commerciaux continuent d'obtenir de faibles coupons, malgré la défiance des investisseurs pour leur titre en bourse. Klépierre vient de le démontrer, en plaçant un emprunt obligataire de 600 M€ à échéance février 2031, avec un coupon annuel de 0,875 %. Cette obligation a été émise avec une marge de 110 points de base au-dessus du taux de swap, correspondant à une prime de nouvelle émission négative de 5 points de base, précise le groupe. La plupart des fonds levés seront utilisés pour rembourser les dettes arrivant à échéance au premier trimestre 2021. Souscrit plus de 3 fois, cet emprunt obligataire a été placé auprès d’investisseurs internationaux long terme, principalement basés en France, en Allemagne, au Japon et au Royaume-Uni.

Cette nouvelle émission s’inscrit dans la stratégie de financement de Klépierre, qui vise à garantir une position de liquidité élevée tout en allongeant la maturité moyenne de sa dette. À la suite de ce placement, la liquidité de la foncière cotée atteint 3,5 Md€ (2,3 Md€ de lignes de crédit renouvelable, 0,8 Md€ de trésorerie et 0,4 Md€ de lignes de découverts bancaires), couvrant l’ensemble des besoins de financement jusqu’au début de 2023. « Cette émission obligataire devrait entraîner, toutes choses égales par ailleurs, une nouvelle réduction du coût moyen de la dette (1,2 % à fin juin 2020), tout en rallongeant la maturité », stipule Klépierre. Barclays, Crédit Agricole CIB, Deutsche Bank, HSBC, Natixis, Santander et Société Générale ont agi en qualité de teneurs de livre associés sur cette émission.