La résidence de Paris Bagnolet.

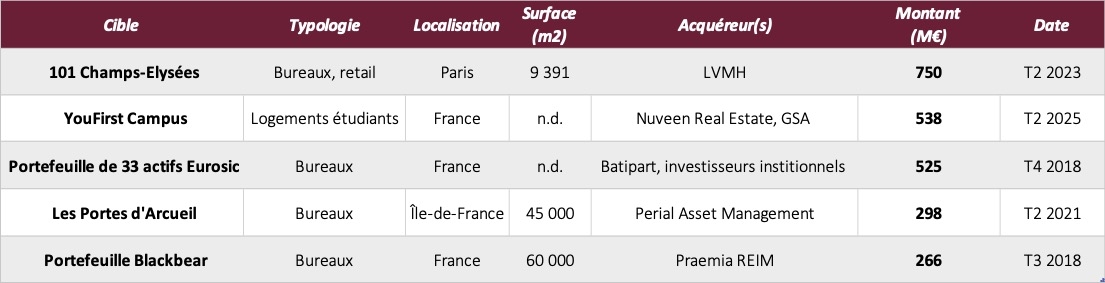

Gecina n'est plus exposée aux résidences étudiantes. Ce 25 juin, la foncière cotée a finalisé la cession de ses actifs à une joint-venture réunissant Nuveen Real Estate – agissant pour le compte de l’américain TIAA – et le britannique GSA. Montant de la transaction murs et fonds : 538 M€ hors droits, soit un peu plus de 560 M€ droits inclus. Une valorisation quelque peu inférieure au prix marketé lors de la mise en vente de ce portefeuille à l'envergure rare sur le marché de l'étudiant : 600 M€. Après de longs mois de négociations, la JV anglo-saxone est devenue propriétaire de ces 22 actifs, dont 20 en exploitation et 2 en développement, ayant généré 20,8 M€ de loyers nets en 2024 après coûts de plateforme. Avec cette opération, Nuveen Real Estate et GSA font tous les deux leur entrée dans le résidentiel étudiant français – une typologie d’actifs qu’ils enjambent déjà dans d’autres pays européens. Avec YouFirst, ils embarquent 25,6 M€ de loyers annuels (de quoi générer un rendement calculé de 4,75 %), 20,8 M€ après retrait des coûts de la plateforme (3,86 %) , qui devrait encore croître avec la livraison des actifs en construction.

LTV sous les 35 %

Avec cette vente, Gecina clôt le chapitre des résidences étudiantes et poursuit son recentrage sur les bureaux prime franciliens. Sa sortie s’inscrit dans sa stratégie d’optimisation du capital, lui permettant d'afficher un ratio de LTV sous les 35 %. Le produit de la cession est ainsi réinvesti dans trois projets du pipeline de développement de la foncière cotée, situés à Paris et Neuilly-sur-Seine. « Parallèlement à l’acquisition d’un important ensemble de bureaux dans l’une de nos localisations stratégiques (Paris Saint-Lazare, pour 435 M€ DI, ndlr), cette transaction illustre parfaitement la stratégie du Groupe et son agilité pour optimiser en permanence l’allocation de son capital, via la cession d’actifs matures et le réinvestissement des produits de cession dans des opportunités de bureaux prime à plus haut rendement », souligne Beñat Ortega, directeur général de Gecina. Au 31 décembre dernier, le patrimoine de la SIIC était valorisé à 17,4 Md€, dont une majorité concentrée dans le bureau, avec 1,2 million de mètres carrés d’actifs tertiaires situés pour l’essentiel dans les zones centrales de Paris. Côté résidentiel, le groupe conserve un portefeuille d'environ 5 300 logements, recentré autour de logements familiaux et d’usage classique.